Построение Markowitz Model для российского рынка ценных бумаг. Пример в Excel 2010

Портфель – это совокупность финансовых активов, объединенных вместе для реализации целей инвестора, для максимизации прибыли и минимизации убытков.В Markowitz Model допустимыми являются только стандартные портфели, портфели без коротких позиций(без продаж), то есть портфель состоящий только из купленных акций.

Отсюда первое ограничение, которое накладывается на портфель, это положительные доли всех ценных бумаг (хi).

Второе ограничение состоит в том, что сумма всех долей ценных бумаг должна составлять 1, это правило нормировки долей. Формула показывает это ограничение:

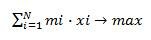

Так же доходность портфеля будет выглядеть как сумма доходностей отдельных акций с выбранными весовыми коэффициентами. Так как каждый инвестор пытается максимизировать получаемую доходность, то необходимо будет максимизировать эту целевую функцию. В итоге это будет выглядеть в виде формулы:

Помимо доходности инвестору необходимо так же учесть и риск, связанный с той или иной акцией.

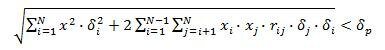

Риск по Markowitz выражается в виде среднеквадратического отклонения δi каждой акции. Значение δр – это уровень приемлемого риска для инвестора. Помимо учета средне квадратического отклонения отдельных акций необходимо учесть корреляцию между доходностями акций – rij . Корреляция в нашем случае для Markowitz Model равняется нулю. В итоге риск всего портфеля представлен формулой:

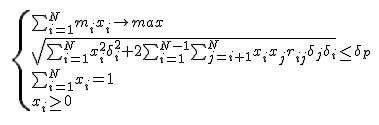

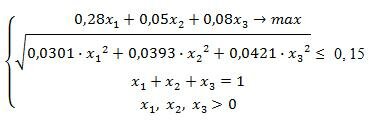

Экономико-математическая модель задачи формирования оптимального портфеля акций максимальной эффективности при которой риск портфеля не превышает заданного значения δр , и при учете всех ограничений на портфель, примет следующий вид :

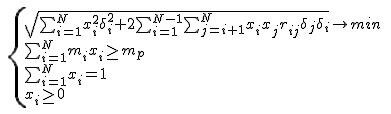

Обратная задача оптимизации портфеля сводится к выбору такой структуры портфеля, доходность которого выше либо равна заданному значению mp, а риск минимален. Экономико-математическая модель задачи в этом случае примет вид:

Пример составления портфеля Markowitz для российского фондового рынка

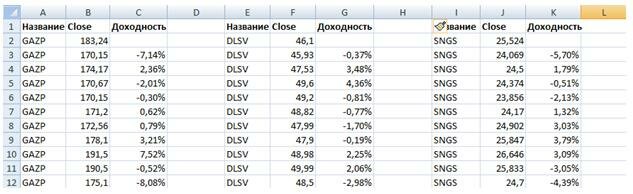

Для примера возьмем акции 4-х российских компаний Газпром (GAZP), Дальсвязь(DLSV), Сургутнефтегаз (SNGS) и Роснефть (ROSN).

Построим на основе котировок оптимальный портфель. Для нахождения оптимального портфеля по Markowitz Model воспользуемся средствами Excel и компонентой Solver (Поиск решений).

– Для начала рассчитаем дневную доходность по каждой акции за один год.

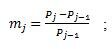

Формула расчета дневной доходности (mj) представлена:

где: Рj – цена акции на конец текущего дня;

Рj-1 – цена акции за предыдущий день.

В итоге должна получится следующая таблица дневных доходностей каждой из акций:

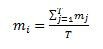

Что бы рассчитать доходность для каждой акции необходимо найти среднюю доходность акции за выбранный период, в данном случае 1 год.

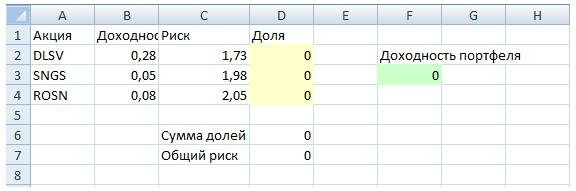

Cреднедневная доходность за весь период составила для GAZP = -0,02%, DLSV =0,28%, SNGS =0,05% и ROSN= 0,08%. Так как средняя доходность Газпрома отрицательная то эта акция не будет включена в портфель.

– Помимо доходности необходимо рассчитать риск этих акций, для этого рассчитаем среднеквадратическое отклонение дневных доходностей акций по формуле:

Для Дальсвязи (DLSV) δ1 =1,73% , Сургут нефтегаза (SNGS) δ2 = 1,98% и Роснефти (ROSN) δ3 = 2,05%.

– Составим уравнение для нахождения оптимального портфеля. Так же зададим допустимый максимальный уровень риска в 0,15%.

– Полученные данные занесем в таблицу для расчетов долей (xi) каждой акции в портфеле.

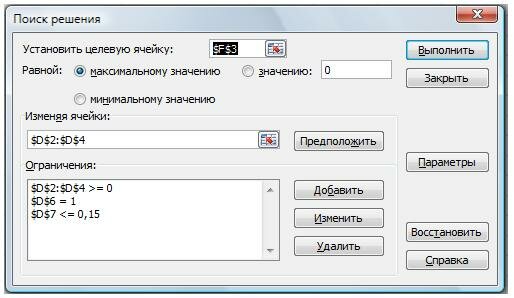

– Осталось решить полученное уравнение и рассчитать доли каждой акции, для этого воспользуемся встроенным в пакет Excel надстройки «Поиск решений».

– После запуска надстройки «Поиск решений» установим целевую функцию, это доходность всего портфеля. После этого поставим флажок на максимизации значения этой целевой функции. Ячейки для изменения будут соответствовать доли акций, которые необходимо найти. Так же необходимо наложить ограничения на то что бы сумма всех долей была равна 1, и что бы каждая доля была не отрицательна и общий риск портфеля был бы меньше 0,15%.

В ячейке с общим риском (D7) прописывается следующая формула:

=КОРЕНЬ(0,0301*D2*D2+0,0393*D3*D3+0,0421*D4*D4)

Целевая функция в ячейке (F3) равняется:

=D2*B2+D3*B3+D4*B4

В ячейке (D6) прописывается ограничение для портфеля:

=СУММ(D2:D4)

После проделанной работы определятся доли в инвестиционном портфеле для каждой акции:

Расчет оптимального портфеля по Markowitz Model представлен на рисунке ниже.

Оптимальный портфель будет состоять из 85,38% акций Дальсвязи (DLSV), 3,66% акций Сургутнефтегаза (SNGS) и 10,96% акций Роснефти (ROSN). Доходность всего портфеля будет составлять 0,24% при общем установленном заранее риске портфеля в 0,15%.

Теги:excel, акции, инвестиции, модель, портфель, фондовый

Trackback с вашего сайта.

Комментарии (2)

не понял откуда взялись эти цифры в формуле

=КОРЕНЬ(0,0301*D2*D2+0,0393*D3*D3+0,0421*D4*D4)

откуда они получились и как их рассчитать

В самом деле, уточните, откуда взялись цифры в этой формуле =КОРЕНЬ(0,0301*D2*D2+0,0393*D3*D3+0,0421*D4*D4). Непонятно